Tüm Alışverişlerinizde Kargo Bedava.

Sepetiniz Boş

Görünüşe göre henüz seçim yapmamışsınAlışverişe Başla

ürün bulundu.

Altın ve Dolara yön veren güncel finans haberlerini kaçırma...

BİST100 endeksi kısa vadede 10.150 seviyesinden başlayan yükselişinde 11.000 seviyesi hedefinin aşılmasının ardından son iki gündür yatay bir bantta kar realizasyonu içerisinde bulunuyor.

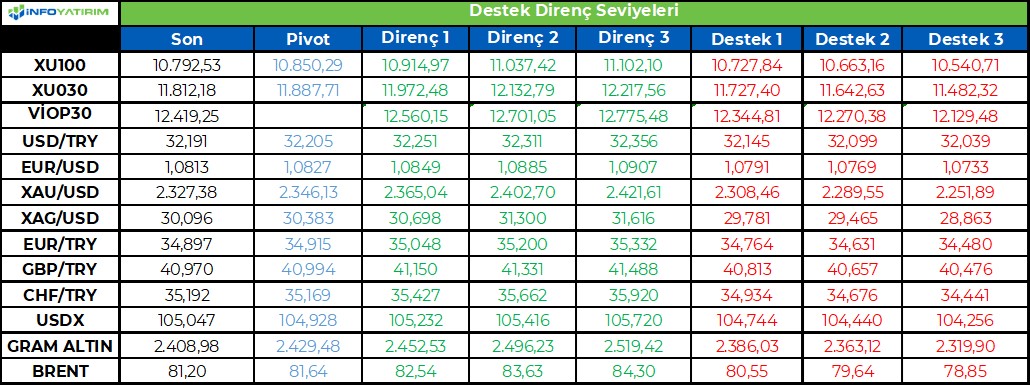

BİST100 endeksinde TL bazında 10.850 seviyesini pivot, 10.915 - 11.035 - 11.100 seviyelerini direnç, 10.725 - 10.665 - 10.540 seviyelerini destek seviyeleri olacak takip edeceğiz.

Dolar bazında ise 339,8 - 343,6 - 345,6 seviyeleri direnç, 334,0 - 332,0 - 328,2 seviyeleri destek olarak izlenecek.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

TCMB beklentilere paralel %50 olan politika faiz oranını sabit bıraktı. Hatırlanacağı üzere TCMB, Haziran 2023’ten başlamak üzere ortodoks para politikasına geçilmesi ile birlikte Ocak’ta, sekizinci kez faiz artırımı gerçekleştirdi. Şubat’ta faizi sabit bırakan TCMB, Mart’ta politika faizini 500 baz puan ile %45’ten %50’ye yükseltmişti. TCMB Nisan ve Mayıs aylarında ise bir değişiklik gerçekleşmedi. Dünkü karar metninde Nisan’da aylık enflasyonun ana eğiliminin sınırlı bir zayıflama kaydettiği, yakın döneme ilişkin göstergelerin de yurt içi talepte ilk çeyreğe kıyasla yavaşlamaya işaret ettiği belirtildi. Aylık enflasyonun ana eğiliminde belirgin ve kalıcı bir düşüş sağlanana ve enflasyon beklentileri öngörülen tahmin aralığına yakınsayana kadar sıkı para politikası duruşunun sürdürüleceği mesajı metinde yer aldı. TCMB enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda para politikası duruşunun sıkılaştırılacağını yineledi. Ayrıca para politikasındaki kararlı duruşun, yurt içi talepte dengelenme, Türk lirasında reel değerlenme ve enflasyon beklentilerinde düzelme vasıtası ile aylık enflasyonun ana eğilimini düşüreceğini ve dezenflasyonun yılın ikinci yarısında tesis edileceğini ifade etti. Son dönem kredi büyümesi ve mevduat gelişmeleri göz önünde bulundurularak, makro finansal istikrarı koruyacak ve parasal aktarım mekanizmasını destekleyecek ek adımlar atılacağı belirtildi. Banka yurt içi ve yurt dışı yerleşiklerin Türk lirası finansal varlıklara talebiyle oluşan likidite fazlasının da ilave tedbirlerle sterilize edileceğini açıkladı. TCMB ilave sterilizasyon tedbirleri kapsamında TL mevduat ve KKM hesaplarına uygulanan zorunlu karşılık oranlarını artırdı. Yurt dışı yerleşikler 17 Mayıs haftasında 1,34 milyar dolarlık tahvil aldı. Yabancılar bir önceki hafta 2,8 milyar TL’lik rekor alımın ardından DİBS’te yine yüksek pozisyonlanmış oldu. DİBS’te sekiz haftalık periyotlar dikkate alındığında, yurt dışı yerleşiklerin bu dönemdeki alımı, 5,9 milyar dolar ile 2013’ten bu yana en güçlü yabancı ilgisine işaret etti. Yabancılar iki haftalık alımın ardından geçen hafta hissede 232 milyon dolarlık satış gerçekleştirdi. BIST 100 Endeksi 11.000 olan ana direncine doğru yükselişlerde güç kaybına uğruyor. Endeksin 10.700 desteğinin üzerinde kalması kısa vadeli yükselen trendini koruması açısından önemli. Bu seviyenin altında ise düzeltme hareketinin devam etme riski bulunuyor. Bu durumda 10.600 sonraki destek seviyesidir. 10.900 ve 11.000 ise dirençler haline geldi. 11.000 direncinin altında aşağı yönlü hareketlere karşı temkinli olmakta fayda bulunuyor. 10.700 mevcut trade pozisyonları için stop loss olarak takip edilebilir. Bankacılık endeksinin ise 15.000 desteğini koruması kısa vadeli görünümü açısından önemli. 16.000 ise ana direnç olarak korunuyor. BIST’te yükselen trendeki rekor tazeleme eğiliminin ardından ara ara yaşanabilecek geri çekilmeler endeksin güç toplaması için olağan ve sağlıklı bir durum olarak değerlendirilebilir.

BIST 100 Endeksi 11.000 seviyesine doğru yükselişte güç kaybetti. BIST 100 Endeksi %1, bankacılık endeksi ise %1,7 oranında geri çekildi. Endeksin güne yataya yakın bir başlangıç yapmasını bekliyoruz. Endeks gün içerisinde dalgalı seyir izleyebilir. 10.700 ilk planda destek konumunda iken, bu seviye üzerinde kısa vadeli yön yukarı kalmaya devam edecek. 11.000 ise önemli direnç olarak korunuyor. 11.000’ün altında temkinli olunabilir. 10.700 trade pozisyonları için stop loss olarak izlenebilir. Diğer yandan ABD borsaları dün düşüş gösterdi. Bu sabah Asya borsaları karışık seyir izlerken, ABD vadeli endeks kontratları hafif yükseliş gösteriyor.

İçeride tahvil-bono faizleri dün yükseliş gösterdi. Gösterge tahvil faizi %41,80’den %42,27, 10 yıllık tahvil faizi %27,55’ten %27,87 seviyesine yükseldi. ABD tahvil faizleri yükseliş eğilim. Gösterge tahvil faizinde %42,50, 10 yıllık tahvilde %28,00 destek seviyeleri olarak takip edilebilir. Son dönemde yabancıların DİBS piyasasına giriş gerçekleştirdiğini belirtelim. Türkiye’nin 5 yıllık CDS risk primi son yılların en düşük seviyelerinde görünüm sergiliyor. Son durumda 264 seviyesinde bulunuyor.

EUR/USD; ECB Başkanı Lagarde’ın Haziran’da faiz indirim yanlısı açıklama yapması ve Fed’in toplantı tutanaklarında üyelerin faiz artırım ihtimaline yönelik görüş bildirmesi ile geri çekildi. Buna paralel parite 1,08-1,09 bandının alt tarafına yönelmiş durumda. Paritenin 1,08 desteğinin üzerinde kalması kısa vadeli yükselen trenddeki hareketini koruması açısından önemli. 1,08’in altında ise 1,0760 desteğine doğru geri çekilme ihtimali bulunuyor. Yükselişlerde güç kaybına uğradığı 1,09 seviyesi ana direnç olarak geçerli. Dolar kuru 32,20 desteğinin altını test etse de bu seviyede yeniden destek ile karşılaşıyor. Dolayısıyla da kurun 32,20’nin altında kalıcı olması 32,00 ana desteğine yönelimi açısından önemli. 32,00 ana desteğinin altına yönelim TL’de toparlanma eğiliminin ileri taşınması için öne çıkıyor. 32,30 ve 32,40 seviyeleri direnç olarak takip edilebilir.

Petrol fiyatları direnç seviyelerine yükselişte güç kaybına uğruyor. Brent petrolde 80,80 dolar destek, 84,30 dolar ise direnç seviyesidir. 2400 doların üzerine yönelim ile rekor tazeleyen altın ons fiyatları ABD tahvil faizlerindeki yükselişle birlikte bu seviyenin altına geri çekilmişti. Dolayısıyla da altın ons fiyatları yaşanan yükselişin ardından alçalan trendde kısa vadeli düzeltme içerisinde hareket ediyor. 2300 dolar ana destek olarak takip edilebilir. 2350 ve 2370 dolar dirençler haline geldi. Gram altın; altın onstaki geri çekilme ile 2400 TL’ye doğru yöneldi. 2390-2400 TL destek aralığı olarak öne çıkıyor. 2440 TL ise artık direnç olarak izlenebilir.

BIST 100 Endeksi’nde 10.600 seviyesi destek olarak izlenebilir. Ağırlıklı olarak tahvil-bono ile Eurobond yatırımı yaparak belli oranda hisse senedi riski almayı isteyen yatırımcılar ise bu dönemde değişken fonları tercih edebilir.

QNB Finansinvest

https://www.qnbfi.com/

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

https://cdn.infoyatirim.com/Content/UploadedFile/SektorelGostergeler.pdf

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

TCMB politika faizini %50 seviyesinde sabit bıraktı. TCMB mayıs ayı PPK toplantısında politika faizini geçen ay olduğu gibi, beklentilerle paralel %50 seviyesinde sabit bıraktı.

TCMB faiz artış kapısını açık tutmaya devam ediyor. Faiz kararı ile birlikte açıklama metninin de tamamen beklentilerimizle uyumlu olduğunu söyleyebiliriz. Şöyle ki, enflasyon üzerindeki yukarı yönlü risklere karşı ihtiyatlı duruşun korunduğunu belirtirken, enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda para politikası duruşunun sıkılaştırılacağı ifadesini de metinde tutmaya devam ediyor. Buna göre, TCMB’nin ek faiz artışlarına kapıyı açık tuttuğu söylenebilir.

Faiz kararından daha önemli olan atılan TL sterilizasyon adımları oldu. Bugünkü PPK toplantısı özelinde faiz kararından ziyade son dönemde TCMB’nin yüklü döviz alımlarıyla ortaya çıkan fazla TL likiditesine ilişkin yapılacak açıklamalar daha önemliydi. Örneğin, dün itibariyle açık piyasa işlemlerinden (APİ) takip edilebilen likidite fazlası 500 milyar TL’yi aşmış, artan likiditeye bağlı olarak da, gecelik ve bankalararası faizler nisan sonundaki %53 seviyelerinden %47’ye gerilemişti. TCMB de beklediğimiz gibi önce açıklama metninde “yurt içi ve yurt dışı yerleşiklerin Türk lirası finansal varlıklara talebiyle oluşan likidite fazlası ilave tedbirlerle sterilize edilecektir” ifadesine yer verdikten sonra, likidite yönetimine ilişkin adımlar açıkladı. Buna göre, fazla likiditeyi azaltmak amacıyla TL mevduat ve KKM hesaplarına uygulanan zorunlu karşılık (ZK) adımları tüm vadelerde yukarı çekildi. Bir diğer önemli adım olarak da, yabancı para kredilere aylık %2 artış sınırı getirilirken, aşan kısım için 1 yıl boyunca ZK tutulmasına karar verildi. TL borçlanma faizlerindeki yükselişler ve kurların sakin seyri firmaları son dönemde dövizle borçlanmaya yönlendirmiş, buna bağlı olarak da döviz krediler son 1 ayda %6, sene başından beri de %15 oranında artış göstermişti. Dolayısıyla, döviz kredileri sınırlandırılması kararı da makul karşılanmalı. Bu kararı hem büyümeyi yavaşlatma, hem de ileride ortaya çıkabilecek finansal riskleri sınırlamak anlamında olumlu karşılıyoruz. TCMB bunlar dışında KKM hesaplarından TL mevduata dönüşüm hedeflerine ilişkin çeşitli düzenlemeler açıkladı. Kararların detaylarına https://www.tcmb.gov.tr/wps/wcm/connect/TR/TCMB+TR/Main+Menu/Duyurular/Basin/2024/DUY2024-29 adresinden ulaşabilirsiniz.

TL varlıklarına olan ilginin sürmesi likidite fazlasının devam etmesine yol açabilir; ek ZK artışları gündeme gelebilir. Beklentimiz dahilinde TL mevduatlara getirilen ZK adımları sistemden önemli miktarda likiditeyi çekecektir. Ancak, TL varlıklara olan ilginin hızlı bir şekilde devam ettiğini takip ediyoruz. TCMB’nin bugün açıkladığı veriye göre, mart sonunda -65,5 milyar $ seviyesindeki TCMB’nin swaplar hariç net rezervleri geçtiğimiz hafta (17 Mayıs haftası) 9 milyar $ daha iyileşerek -14,8 milyar $’a ulaştı. Biz analitik bilanço ve TCMB’nin swap pozisyonuna ilişkin bu haftanın 3 günlük verilerine dayanarak 7 milyar $ daha iyileşme olduğunu hesaplıyoruz. Özetle, TL varlıklarına olan ilginin sürmesi likidite fazlasının devam etmesine yol açabilir. Bu da beraberinde ek ZK artışlarını ya da daha uzun vadeli sterilizasyon enstrümanlarını gündeme getirebilir. TCMB’nin döviz alımlarından imtina etmesi durumunda ise kur üzerinde aşağı yönlü baskıların güçlendiğini görebiliriz.

Gedik Yatırım Menkul Değerler A.Ş.

www.gedik.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Siparişleriniz sadece "1 saat" içerisinde hesabınızda.

Siparişlerinizin gönderimi, aynı gün içerisinde yapılır.

256-bit şifreleme ve 3D Secure ile güvenli ödeme.

Ürünlerimizin tümü sertifikalı ve orijinaldir.