Tüm Alışverişlerinizde Kargo Bedava.

Sepetiniz Boş

Görünüşe göre henüz seçim yapmamışsınAlışverişe Başla

ürün bulundu.

Altın ve Dolara yön veren güncel finans haberlerini kaçırma...

BİST100 endeksi geçtiğimiz haftayı 362 puan artışla 10.277 seviyesinden TL bazlı rekoru ile tamamladı. Spor sektörü BİST'ten negatif ayrışırken, tekstil, aracı kurumlar ve ticaret sektörleri geçen haftanın en çok kazandıran sektör grupları oldular.

Kredi derecelendirme kuruluşu S&P'nin Türkiye'nin kredi notunu yukarı yönlü revize etmesi ile BİST100 endeksinin güne pozitif başlangıç yapmasını bekliyoruz. Endekste kısa vadeli 10.400 seviyesi hedef haline gelebilir.

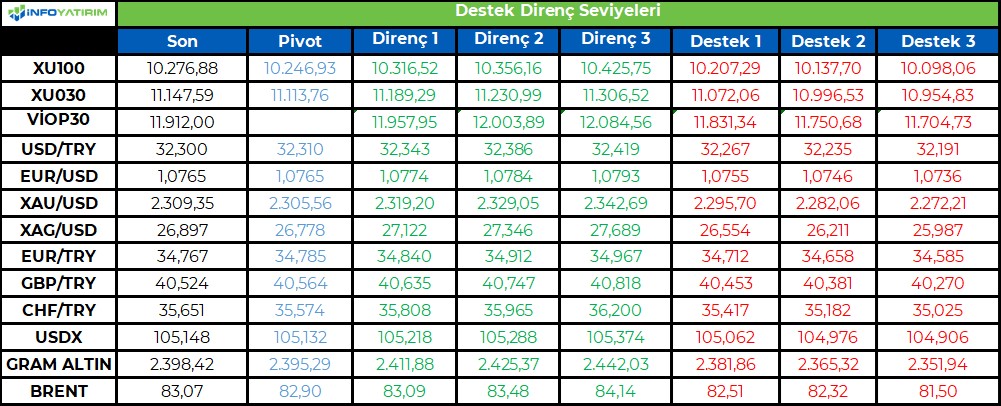

BİST100 endeksinde TL bazında 10.245 seviyesini pivot, 10.315 - 10.355 - 10.425 seviyelerini direnç, 10.210 - 10.135 - 10.100 seviyelerini destek seviyeleri olacak takip edeceğiz.

Dolar bazında ise 319,2 - 320,4 - 322,6 seviyeleri direnç, 315,8 - 313,7 - 312,4 seviyeleri destek olarak izlenecek.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Yeni Haftanın Gündemi ve Beklentiler

• 06 Mayıs 2024 Pazartesi Türkiye; Reel Efektif Döviz Kuru (Nisan), TCMB Aylık Fiyat Gelişmeleri Raporu Çin; Caixin Hizmet PMI (Nisan) Almanya; Bileşik ve Hizmet PMI Verileri (Nisan-Nihai) Euro Bölgesi; Bileşik ve Hizmet PMI Verileri (Nisan-Nihai), Sentix Yatırımcı Güven Endeksi (Mayıs), ÜFE (Mart)

• 07 Mayıs 2024 Salı Japonya; Hizmet PMI (Nisan-Nihai) Almanya; Fabrika Siparişleri (Mart) Euro Bölgesi; Perakende Satışlar (Mart)

• 08 Mayıs 2024 Çarşamba Türkiye; İSO İhracat İklimi Endeksi (Nisan), Hazine Nakit Dengesi (Nisan) Almanya; Sanayi Üretimi (Mart)

• 09 Mayıs 2024 Perşembe Türkiye; TCMB Enflasyon Raporu İngiltere; BoE Faiz Kararı

• 10 Mayıs 2024 Cuma Türkiye; Sanayi Üretimi (Mart), İş Gücü İstatistikleri (Mart) İngiltere; GSYİH (1Ç24-Öncü), İmalat Sanayi Üretimi (Mart) ABD; Michigan Tüketici Güven Endeksi (Mayıs-Öncü)

• 11 Mayıs 2024 Cumartesi Çin; TÜFE/ÜFE (Nisan)

- Fed’in para politikası toplantısının izlendiği yoğun haftanın ardından küresel piyasaları daha sakin bir veri akışı bekliyor. Fed’in ardından bu hafta İngiltere Merkez Bankası’nın (BoE) para politikası toplantısı izlenecek. Ayrıca, İngiltere’nin ilk çeyrek büyüme rakamları açıklanacak. Hafta boyunca Çin, Japonya, Almanya ve Euro Bölgesi’nde PMI verileri, Euro Bölgesi’ne ÜFE rakamları takip edilecek. Ayrıca, Fed’in para politikası toplantısının ardından bu hafta ABD’li politika yapıcılardan beklenen değerlendirmeler önemli olabilir.

BoE para politikası toplantısı

Haftanın öne çıkan gelişmelerinden biri BoE’nin perşembe günü gerçekleştireceği para politikası toplantısı olacak. Bankanın politika faizini %5,25 seviyesinde sabit bırakması beklenmektedir. Piyasa, politika yapıcıların olası faiz indirimlerine ilişkin yönlendirmesine odaklanacak. Piyasa, faiz indirimlerinin yılın üçüncü çeyreğinde başlamasını ve bu yıl sadece bir kez indirime gidilmesini beklemektedir. Banka’nın faiz patikasına ilişkin mesajlarının piyasa tarafından şahin karşılanması GBPUSD paritesi üzerinde kısa/orta vadeli yukarı yönlü baskı oluşabilir. BoE’nin bu yıl için faiz indirimi ihtimalini senaryo dışı bırakması veya faiz artırımlarının devamının ihtimal dahilinde olduğuna ilişkin olası imaları parite üzerinde bu yönde etki edebilir. Bununla birlikte Fed’in ek faiz artırımlarına kapıyı kapatmasının ardından BoE de benzer bir yol izleyebilir. Zira son BoE toplantısında 4Ç21’den beri ilk kez faiz artırımı yönünde oy kullanılmadı. Faizlerin sabit tutulması yönünde sekiz oy (Eylül 2021’den beri en yüksek oy sayısı) kullanıldı. Bu haftaki toplantıda faiz indirimi yönünde bir veya birkaç oy çıkması, piyasanın üçü

BoE’nin faiz kararı öncesinde salı günü Avustralya Merkez Bankası’nın (RBA) para politikası toplantısının sonuçları takip edilecek. RBA’nın faizlerde değişikliğe gitmesi beklenmemektedir. Son enflasyon verilerinin beklentileri aşmasından dolayı faiz artırımlarının devam edebileceği yönündeki endişeler artmıştır.

İngiltere ilk çeyrek büyüme verileri

BoE’nin para politikası toplantısından bir gün sonra, haftanın son işlem günü İngiltere’nin ilk çeyrek öncü büyüme rakamlarını karşılanacak. Piyasanın beklentisi İngiltere GSYİH’sinin 1Ç24’te çeyreklik %0,4 arttığı, yıllıklandırılmış olarak değişim olmadığı yönünde; 4Ç23 döneminde çeyreklik %0,3, yıllıklandırılmış %0,2 küçülme kaydedilmişti.

Euro Bölgesi’nde ÜFE rakamları, Sentix yatırımcı güveni

Euro Bölgesi’nde haftanın ilk işlem günü mart ÜFE ve bu ayın Sentix Yatırımcı Güven Endeksi takip edilecek. ÜFE şubatta aylık %1, yıllık %8,3 azaldı. Euro Bölgesi’nde ÜFE aylık bazda ocak ayından beri, yıllık bazda ise Temmuz 2023’ten beri geriliyor. Sentix yatırımcı güveni nisanda -10,5’ten -5,9’a yükselerek uzmanların Avrupa’nın altı aylık ekonomik görünüme ilişkin kötümserliğinin azalmaya devam ettiğini işaret etmişti. Sentix endeksine göre Avrupa ekonomisine yönelik Mart 2022’den beri hâkim olan kötümserlik, Kasım 2023’ten beri azalmaktadır.

Çin, Japonya, Almanya ve Euro Bölgesi’nde PMI verileri

Veri akışı açısından haftanın en yoğun günü olacak pazartesi günü Çin, Almanya ve Euro Bölgesi’nde PMI verileri takip edilecek. Çin’de Caixin nisan ayı hizmet PMI açıklanacak. Verinin 52,7’den 52,5’e hafifçe gerilemesi, ancak büyüme ve küçülme arasındaki eşik değer 50,0 seviyesinin üzerinde kalması beklenmektedir. Almanya ve Euro Bölgesi’nde de nisan ayına ilişkin nihai hizmet ve bileşik PMI verileri açıklanacak. Öncü veriler, Almanya’da hizmet PMI’nın 50,1’den 53,3’e, Euro Bölgesi’nde 51,5’ten 52,9’a yükseldiğini göstermektedir. Bileşik PMI tarafında öncü veriler, Almanya’da 47,7’den 50,5’e yükselerek Haziran 2023’ten beri ilk kez nisanda büyüme bölgesine geçmiştir; mayıs 2023’ten bu yana ilk kez martta büyüme bölgesine geçen Euro Bölgesi’nde ise nisanda 50,3’ten 51,4’e yükselmiştir. Nihai verilerde değişiklik beklenmemektedir.

Fed yetkililerinin konuşmaları

Fed’in geçen haftaki para politikası toplantısının ardından ABD’li yetkililerin açıklamaları piyasalar açısından önemli olabilir. Pazartesi günü New York Fed Başkanı John Williams ve Richmond Fed Başkanı Tom Barkin’in konuşmaları izlenecek. Salı Minneapolis Fed Başkanı Neel Kashkari takip edilecek. Fed Guvernörü Lisa Cook ile Chicago Fed Başkanı Austan Goolsbee’nin konuşmaları Fed yetkililerinin hafta boyunca planlanan diğer konuşmaları arasında yer alıyor.

- Yurt içinde bu hafta en önemli gelişmesi Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) Enflasyon Raporu olacak. Ayrıca, hafta boyunca Reel Efektif Döviz Kuru (REDK), İhracat İklimi Endeksi, Hazine Nakit Dengesi, sanayi üretimi ve iş gücü istatistikleri takip edilecek.

Enflasyon Raporu

TCMB Başkanı Fatih Karahan perşembe yılın ikinci Enflasyon Raporu’nun (2024 - II) sunumunu gerçekleştirecek. Dikkatler Banka’nın enflasyon tahminlerinde olacak. 8 Şubatta yayımlanan yılın ilk Enflasyon Raporu’nda (2024 - I) 2024 yıl sonu enflasyon tahmini %36, 2025 sonu tahmini %14 ve 2026 sonu tahmini %9 ile önceki raporla aynı seviyede korunmuştu. Ayrıca, Banka’nın yılın kalan kısmında enflasyon görünümüne ilişkin değerlendirmesi önemli olacaktır.

REDK, TCMB Nisan Ayı Fiyat Gelişmeleri raporu

TCMB, haftanın ilk işlem gününde nisan ayı TÜFE bazlı REDK’yi açıklayacak. REDK 58,51’den martta 58,02’ye gerilemişti. Ayrıca, TCMB, cuma günkü enflasyon verilerinin ardından pazartesi günü Nisan Ayı Fiyat Gelişmeleri raporunu yayımlayacak.

İSO Türkiye İhracat İklimi Endeksi, Hazine Nakit Dengesi

Çarşamba günü nisan ayı İSO Türkiye İhracat İklimi Endeksi ve Hazine ve Maliye Bakanlığı’nın (HMB) açıklayacağı Hazine Nakit Dengesi takip edilecek. İSO İhracat İklimi Endeksi martta 50,6’dan 51,1’e yükselmişti. ABD ve bazı Avrupa ekonomilerinde büyüme güçlenirken Almanya ve Fransa baskı altında kalmaya devam etti. Endeks, ihracat koşullarının ocak ayından beri iyileştiğini göstermektedir.

Aynı gün, HMB nisan ayı Hazine Nakit Gerçekleşmelerini yayımlayacak. Martta faiz dışı denge 103,39mlr TL, 166,78mlr TL açık verirken ocak-mart döneminde faiz dışı denge 345,55mlr TL, nakit dengesi 570,25mlr TL oldu.

Sanayi üretimi, İş gücü istatistikleri

Haftanın son işlem günü TÜİK, mart ayı sanayi üretimi endeksi ve iş gücü istatistiklerini açıklayacak. Sanayi üretimi şubatta aylık %3,2 ile Mart 2023’ten bu yana, yıllık %11,5 ile Şubat 2022’den bu yana en güçlü artışını kaydetmişti.

İş gücü istatistikleri tarafında, şubatta, mevsim etkisinden arındırılmış (Ma) işsizlik oranı %8,7, genç nüfusta Ma işsizlik oranı %15,6 olurken mevsim etkisinden arındırılmış atıl iş gücü oranı %24,5 seviyesinde gerçekleşti.

Geçtiğimiz Hafta Ne Oldu?

- Avrupa hisse endeksleri geçen hafta karışık bir görünüm ortaya koydu. DAX Endeksi %0,92 ve CAC 40 Endeksi %1,62 düştü. FTSE 100 Endeksi ise %0,90 artış kaydetti. EUR/USD paritesi 1,07’den 1,08’e yükselirken Dolar Endeksi (DXY) 106,1 puandan 105,1 puana geriledi. Eurostat’ın salı günü açıkladığı verilere göre Euro Bölgesi ekonomisi 1Ç24 döneminde önceki üç aylık döneme göre %0,3 büyüdü. Aynı dönemde, Avrupa’nın en büyük ekonomisi Almanya’da GSYİH %0,2 büyüyerek beklentileri aştı. Ayrıca bölgenin diğer büyük ekonomilerinde de tahminlerin üzerinde büyüme kaydedildi. Bu durum geçen sene görülen resesyon sonrası ekonomilerin toparlanma yolunda olduğu sinyalini verdi. Euro Bölgesi’nde nisan ayı TÜFE rakamları da açıklandı. Manşet TÜFE aylık %0,6 ve yıllık %2,4 arttı. Çekirdek TÜFE ise aylık %0,7 ve yıllık %2,7 arttı. Bölge’de tüketici enflasyonu tahminlere yakın gerçekleşti. Almanya’nın da aynı döneme dair öncü tüketici enflasyonu verileri açıklandı. Öncü rakamlar TÜFE’nin aylık %0,5 ve yıllık %2,2 arttığını işaret etti. Böylece TÜFE hem aylık hem de yıllık bazda piyasa beklentisinin hemen altında gerçekleşti. S&P Global perşembe günü nisan ayına ilişkin nihai imalat PMI verilerini açıkladı. İmalat PMI Almanya’da 42,5 ve Euro Bölgesi’nde 45,7 değerini alarak piyasa tahmininin hemen üzerinde gerçekleşti.

- ABD hisse endekslerinde geçtiğimiz hafta pozitif fiyatlamalar hâkim oldu. Dow Jones Endeksi %1,14, S&P 500 Endeksi %0,55 ve Nasdaq Bileşik Endeksi %1,43 artış kaydetti. Art arda beş hafta yükselen ABD 10 yıllık Hazine tahvili faizi geçen hafta 16bp düşüşle %4,51’e indi. Hafta ortasında Fed politika faizini piyasa beklentileri doğrultusunda %5,25-5,50 aralığında sabit bıraktı. Karar oybirliğiyle alınırken, karar metninde, “Komitenin %2’lik enflasyon hedefine doğru ilerleme kaydedilmemiştir.” dendi. Fed yetkilileri faiz oranlarını yeniden yükseltmeyi düşüneceklerinin sinyalini vermekten kaçındı. Ayrıca yetkililer merkez bankasının varlık portföyünü küçültme hızını yavaşlatma planlarına yönelik de mesajlar verdi. Kararın ardından konuşan Fed Başkanı Jerome Powell, Fed’in bir sonraki hamlesi olarak faiz artışı olasılığını masadan kaldırırken, faiz indirim zamanlaması için verileri izleyeceklerini söyledi. Cuma günü Çalışma Bakanlığı’nın açıkladığı nisan ayı istihdam raporu da Fed söylemini ve hisse endekslerini destekler nitelikte oldu. Ülkede tarım harici sektörlerde istihdam 175 bin kişi arttı. Piyasa beklentilerinin altında gerçekleşen tarım dışı istihdam verisinin 240 bin kişi artması öngörülüyordu. İşsizlik oranının %3,8’de stabil kalması beklenirken %3,9’a yükseldi. Ayrıca ortalama saatlik kazançlar aylık %0,2 ve yıllık %3,9 artışla beklentilerin altında kaldı.

- Kıymetli madenlerden ons altın 35USD değer kaybederek 2.303USD düzeyine indi. Emtia grubundan Brent petrol 5,35USD düşüşle varil başına 82,7USD’den alıcı buldu.

- BIST100 Endeksi geçen hafta 9.942-10.286 puan aralığında işlem gördü. Endeks %3,64 artışla küresel hisse endekslerinden pozitif ayrışarak haftayı 10.276 puandan tamamladı. Endeks’in işlem hacmi ise 466,3mlr TL olarak gerçekleşti. USD/TRY kuru 32,33 TL’ye inerken EUR/TRY kuru 34,81 TL’ye yükseldi. Gram altınsa 45 TL değer kaybederek 2.400 TL’nin hemen altına indi. Yurt içinde cuma günü veri akışı piyasalar açısından önemliydi. Cuma günü TÜİK nisan ayına ilişkin tüketici (TÜFE) ve üretici (ÜFE) enflasyonu rakamlarını açıkladı. TÜFE aylık bazda %3,18 ve yıllık bazda %69,80 artışla tahminlerin hemen altında gerçekleşti. Böylece yıllık tüketici enflasyonu Kasım 2022’den bu yana en yüksek seviyesine çıktı. ÜFE ise aylık %3,60 ve yıllık %55,66 arttı. Enflasyon rakamlarının akabinde Türkiye Cumhuriyet Merkez Bankası (TCMB), Para Politikası Kurulu (PPK) toplantısı özetlerini yayımladı. TCMB, özetlerde yakın dönem tüketici enflasyonu gerçekleşmeleri dikkate alındığında, belirli hizmet kalemlerinde enflasyonun bir süre daha yüksek seyretme riski bulunduğunu belirtti. Ayrıca enflasyon beklentileri mevcut seyrinin, enflasyon görünüm üzerinde yukarı yönlü risk teşkil ettiği belirtildi. Cuma akşamı uluslararası kredi derecelendirme kuruluşu S&P Türkiye’nin kredi notunu B’den B+’ya yükseltti, not görünümünü pozitif olarak korudu. Açıklamada politika yapıcıların; cari açığın daraldığı ve dolarizasyonun tersine döndüğü ortamda enflasyonu düşürmeyi ve liraya olan güveni yeniden tesis etmeyi başarması hâlinde Türkiye’nin kredi notunun yükseltilebileceği ifade edildi.

Piramit Menkul Kıymetler A.Ş

www.piramitmenkul.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

İngiltere’de yerel seçimlerde büyük kayıp yaşayan Başbakan Rishi Sunak, genel seçimlere aylar kala halen seçmen nezdinde kazanım elde edebileceğini savundu.

Sunak, iktidar partisinin kayıplarının tam olarak netleşmesi sonrası ilk mesajında “ciddi bir hayal kırıklığı” yaşadığını kabul etti.

Perşembe günü 107 belediye için yapılan seçimlerde sonuçlar belli oldu.

Buna göre İşçi Partisi 186 ek sandalye ile meclis üyeliğini 1158’e yükseltirken, Muhafazakar Parti 474 sandalye kaybederek 515’e geriledi.

BBC internet sitesinde yayınlanan habere aşağıdaki linkten ulaşabilirsiniz:

https://www.bbc.com/turkce/articles/cx9w4der07po

ABD endeksleri haftanın son işlem gününde istihdam rakamlarının

ortaya koyduğu iyimser tabloya paralel olarak kuvvetli bir görünüm

sergiledi. Bu kapsamda önceki ayki veride 12 binlik yukarı yönlü

revizyon yapılsa da Nisan ayında tarım dışı istihdam artışı 240 binlik

beklentinin oldukça altında 175 bin olarak açıklandı. Diğer taraftan

saatlik kazançlar yıllık bazda %4,1’den %3,9’a gerilerken işsizlik oranı

%3,8’den %3,9’a yükseldi. 300 bini aşan güçlü verinin hemen

ardından bu kez son ayların en düşük artışının yaşanması

istihdamdaki ivme kaybını net şekilde yansıttı. Veri odaklı hareket

edeceğine vurgu yapan Fed uzun süredir istihdamda soğuma

görmek istediğinin altını çiziyordu. Bu noktada Nisan ayı verileri

belirgin bir soğumaya işaret ederek risk iştahının güç kazanmasını

sağladı. Özetle veriler faiz indirimi beklentilerini destekler nitelikte

ancak Fed’in önceliği enflasyon olduğu için Merkez Bankası enflasyon

rakamlarında da benzer bir soğuma görmek isteyecektir. Bu

gerçekleşmediği sürece Fed’in duruşunda ve verdiği mesajlarda

anlamlı bir farklılık göremeyebiliriz.

ÜNLÜ Menkul

unlumenkul.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Yurt içinde enflasyon, yurt dışında Almanya ve Euro Bölgesi’nde enflasyon ile ABD’de tarım dışı istihdam verileri takip edilirken hafta boyunca piyasaların odağında ABD Merkez Bankası (Fed) faiz kararı vardı.

Almanya’da tüketici fiyat endeksi, Nisan ayında aylık bazda %0,5 arttı. Almanya’da Mart ayında %2,2 olan yıllık enflasyon, Nisan ayında da değişmeyerek %2,2 olarak gerçekleşti. Euro Bölgesi’nde tüketici fiyat endeksi, Nisan ayında aylık %0,6 artarken, yıllık enflasyon %2,4 oldu. ABD'de tarım dışı istihdam, Nisan ayında beklentilerin altında 175 bin kişi arttı. ABD'de işsizlik oranı, Nisan ayında 0,1 puan artarak %3,9’a yükseldi. ABD Merkez Bankası (Fed), Çarşamba günü gerçekleştirdiği toplantısında beklentilere paralel politika faizini değiştirmeyerek %5,25-%5,50 aralığında sabit bıraktı. Karar sonrası Fed'den yapılan açıklamada, enflasyon %2 hedefine doğru sürdürülebilir şekilde hareket edene kadar faiz indirimi olmadığı belirtilirken hazirandan itibaren bilanço küçültmenin yavaşlamasının planlandığı ifade edildi. Fed Başkanı Jerome Powell karar sonrası yaptığı açıklamada, “Enflasyon hâlâ çok yüksek. %2'lik hedefe döndürmede kararlıyız. Faizleri indirmeye başlamak için enflasyon konusunda Fed'in güven kazanması düşündüğümüzden daha uzun bir süre alacaktır. Fed toplantı toplantı karar vermeye devam edecek. Faiz indirimi zamanlaması verilere bağlı olacaktır.” dedi.

Türkiye’de tüketici fiyat endeksi, Nisan ayında aylık %3,18 artarken Mart ayında %68,50 olan yıllık enflasyon, Nisan ayında %69,80’e yükseldi. Yurt içi üretici fiyat endeksi (Yİ-ÜFE), Nisan ayında aylık %3,60 ve yıllık %55,66 artış gösterdi. Haftaya pozitif başlayan ve hafta genelinde alıcılı seyrini sürdürerek 10.286,57 ile rekor tazeleyen BİST100 Endeksi, %3,64 kazançla 10.277 puandan haftayı tamamladı. 32,46’lı seviyelerden haftaya başlayan Dolar/TL, dün 32,25 sınırının altına inerken Euro/TL hafta içinde 31,76- 32,57 aralığında sakin bir seyir izlerken, Euro/TL, hafta içinde 34,50 sınırının altına kadar gevşedi.

Yurt dışı yerleşik yatırımcılar, 19-26 Nisan haftasında reel olarak (fiyat ve kur etkisinden arındırılmış) 154,6 milyon dolar hisse senedi satışı, 603,5 milyon dolar Devlet İç Borçlanma Senedi (DİBS-Kesin Alım) alımı ve 4,0 milyon dolar Özel Sektör Tahvil satışı gerçekleştirdi. Aynı haftada yurt içinde yerleşik gerçek kişilerin döviz mevduatı 1.674 milyon dolar azalarak 109.420 milyon dolara ve tüzel kişilerin döviz mevduatı 873 milyon dolar azalarak 69.815 milyon dolara geriledi. Kur korumalı mevduat (KKM) hesapları 13 milyon dolar artarak 70.161 milyon dolar (2.258 milyar TL) olarak gerçekleşti. Türkiye’nin dolar bazlı 5 yıl vadeli CDS oranı 300 sınırının altına indi.

Uzun Vadede Ne Bekliyoruz…

TCMB, 19 Ocak’taki 2023 yılının ilk toplantısında politika faizini değiştirmeyerek %9 seviyesinde tutarken, 23 Şubat toplantısında 50 baz puan indirerek %8,50 seviyesine çekti. 23 Mart, 27 Nisan ve 25 Mayıs tarihli toplantılarında ise politika faizini değiştirmeyerek %8,50 seviyesinde sabit bıraktı. Merkez Bankası, 22 Haziran’da 650 baz puan, 20 Temmuz’da 250 baz puan, 24 Ağustos’ta 750 baz puan, 21 Eylül’de 500, 26 Ekim’de 500, 23 Kasım’da 500 baz puan ve 21 Aralık tarihli toplantısında 250 baz puan artırarak politika faizini %42,50 seviyesine çıkardı. TCMB, 2024 yılının ilk toplantısında politika faizini 250 baz puan artırarak %45,00 seviyesine yükseltirken, 22 Şubat tarihli toplantısında politika faizini değiştirmeyerek %45,00 seviyesinde sabit bıraktı. Merkez Bankası, 21 Mart tarihli toplantısında politika faizini 500 baz puan artırarak %50 seviyesine yükseltti. TCMB, 25 Nisan tarihli toplantısında ise politika faizini değiştirmeyerek %50 seviyesinde sabit bıraktı.

Nisan ayında %3,18 artan TÜFE’nin Nisan 2024 tarihli TCMB piyasa katılımcıları anketine göre; Mayıs ayında %3,00, 2024 yılı sonunda %44,16 ve 12 ay sonrasında %35,17 artması beklenmektedir. Yine aynı ankette Dolar/TL’nin 2024 sonunda 40,01 ve 12 ay sonrasında ise 42,47 olması öngörülmektedir. Cari dengenin 2024 sonunda 32,1 milyar dolar, 2025 yılında ise 30,7 milyar dolar açık vermesi beklenmektedir. GSYH büyümesinin 2024 ve 2025’te sırasıyla %3,3 ve %3,7 olacağı öngörülmektedir. TCMB haftalık repo faizinin 3 ay sonrasında %50,00 ve 12 ay sonrasında ise %38,18 olması beklenmektedir.

Raporun devamı ve detaylı analizler için tıklayınız.

https://www.bmd.com.tr/application/files/5717/1474/9304/Haftalik_Bulten_03.05.2024.pdf

BMD Araştırma

Bizim Menkul Değerler A.Ş.

bmd.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Borsa Dirençlere Yaklaşıyor

Borsa endeksi geçen hafta %3.64 yükseliş kaydederken 10276 seviyesinde kapanış ile yeni bir rekor seviye

daha gerçekleştirdi. Dolar bazında 317$ seviyelerinde olan Borsa endeksi için 325$ direnci öne çıkıyor. Bu

seviye yaklaşık 10350-10400 seviyelerine karşılık geliyor. Bankacılık endeksi ise haftalık %1.84 yükseliş

kaydetti. Genel olarak global piyasalarda özellikle Gelişmekte Olan Ülke Piyasalarına para girişinin olduğu

ve hisse senetleri piyasalarının pozitif geçirdiği bir hafta geride kaldı diyebiliriz. Avrupa piyasalarında ise

satış ağırlıklı bir hafta oldu. Özellikle İspanya borsasında %3 seviyelerinde düşüş görüldü. ABD borsaları ise

kötü başladığı haftayı toparlanarak tamamladı. Genel olarak küresel endekslerin ılımlı olduğu bir hafta

oldu.

Cuma günü S&P’den beklenen not artırımı geldi ve görünümü pozitif olarak belirledi. Piyasa beklentilerine

paralel olan bu gelişmenin, bugüne kadar olan süreçte fiyatlandığını söylemek mümkün. Bu nedenle

Pazartesi günü ekstra bir pozitif etkisini beklemiyoruz. Görünümün pozitif olması bir sonraki toplantıda

yeni bir not artırımı geleceğinin habercisi olması nedeni ile, kısa vadede etkisi olmasa bile orta vadede

piyasadaki pozitif algıyı canlı tutması açısından önemli olacak.

TCMB verilerine göre 26 Nisan ile biten haftada, yabancıların bono alımı 603mn$ ile son beş haftanın en

yüksek seviyesinde oluştu. Yabancıların son beş haftada bono alımları 954mn$ düzeyine ulaştı. Geçen

hafta TL alım yönünde çıkan raporların ve açıklanan pozisyonların burada yansımasını görüyoruz. Bu

gelişmeler yabancıların öncelikle bono piyasasına geleceği sonrasında hisse piyasasına yönelceği

beklentileri ile uyumlu gelişiyor.

Yine TCMB verilerine göre yabancılar 26 Nisan ile biten haftada 154.6 mn $ hisse satışı gerçekleştirdi.

Böylece iki haftadır üst üste satış görüyoruz. Son beş haftada yabancının hisse ilgisi 491.7 mn $ alım

yönünde oluştu. Hisse senedi piyasalarında halen sıcak portföylerin olduğunu söylemek mümkün. Daha

ilerleyen süreçlerde büyük fonların gelmesi muhtemel görünüyor. Ancak bunun için enflasyonda, bütçede,

döviz kurlarında ve CDS’de daha ileri gelişmeler olması gerekli.

Bu arada 5 yıllık CDS oranı bir süredir üzerinde bulunduğu 300 puan seviyesinin altına gerileyerek 293

seviyesine geldi. CDS’deki bu gerilemenin devamı durumunda Banka hisseleri tekrar vites atabilir.

ABD Borsalarında Test Haftası

ABD S&P500 endeksi geçen hafta düşüş sonrasında başlattığı tepki yükselişi ile 5137 seviyesindeki 50

günlük ortalamasını test etti. Powell’ın verdiği faiz artışı gibi bir konu gündemimizde bile değil mesajı

sonrasında tepki yükselişi gösterirken, geldiği nokta önemli bir direnç. Teknik göstergeler S&P’nin bu

seviyeyi geçmekte zorlanabileceğini gösteriyor. Buna göre S&P500 gelecek hafta 5137 seviyesi üzerine

yerleşmekte başarısız olursa ikinci bir satış baskısı daha görebiliriz. Geçen hafta Fed’in faiz indirimine

yönelik beklentiler Kasım ayından Eylül ayına çekilmişti. Bunun olumlu havası gelecek hafta devam edecek

mi göreceğiz.

Tuncay Turşucu Araştırma ve Danışmanlık A.Ş.

[email protected]

www.tuncaytursucu.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

2024 Nisan Ayı Enflasyonu Beklentilerin Altında

Nisan ayında TÜFE, yaklaşık %3,4 olan konsensüs beklentilerin altında %3,18 oranında artış gösterirken, yıllık bazda TÜFE, Mart ayındaki %68,50 seviyesinden Nisan ayında %69,80 seviyesine yükseldi. Bizim beklentimiz aylık bazda %3,5, yıllık bazda ise %70,3 artış yönündeydi. Ücret artışlarına bağlı iç talebin artması ve genele yayılan fiyatlar genel düzeyindeki yükseliş, enflasyonun yukarı yönlü seyrinin devamına neden oldu. Nisan gerçekleşen sigara zamlarının etkileri enflasyona yansıdı.

Gıda enflasyonu yıllık bazda %70,41 seviyesinden %68,50 seviyesine gerilerken, çekirdek enflasyon ise %75,21 seviyesinden %75,81 seviyesine yükseldi. Mayıs ayında 0 olarak baz alınan doğalgazın Mayıs 2024'te baz etkisi ile enflasyonun yaklaşık %75'e yükselmesi beklenirken, Haziran ayından sonra sıkılaşma adımlarının etkileri ve özellikle geçen yılın Temmuz ve Ağustos aylarında gelen %9'un üstünde aylık bazda enflasyon artış verilerinin etkileri ile baz etkisi kaynaklı enflasyonda sert geri çekilme bekliyoruz.

TÜFE tarafında aylık bazda alkollü içecekler ve tütün %9,56, lokanta ve oteller %4,69, giyim ve ayakkabı %4,58 artış gösterirken, Nisan ayında düşüş gösteren grup olmadı.

ÜFE ise aylık bazda %3,6 artış gösterirken, yıllık artış bir önceki aydaki %51,47 seviyesinden Nisan ayında %55,66 seviyesine yükseldi.

ÜFE tarafında aylık bazda en fazla artış %11,86 ile tütün ürünleri, %10,43 ile metal cevherleri, %7,30 ile elektrik gaz buhar ve iklimlendirme olurken, Nisan ayında düşüş gösteren grup olmadı.

Yabancı takas oranındaki artışın etkileri, bankacılık ve holdinglerde yoğunlaşmış durumda. Öyle ki ekonomi yönetiminin attığı adımların rasyonel olup bu adımların rakamlara sirayet emesi yabancı yatırımcı ilgisini de çekiyor. Özellikle geçtiğimiz aylarda enflasyonun beklenenden yüksek gelmesi ile bitti olarak algılanan faiz artırımları sonrasında Merkez'in 500 baz puan faiz artırması yabancılarında Türkiye ekonomisine olan güvenini fazlasıyla artırmıştı. Geçtiğimiz haftalarda ekonomi liderlerinin ABD'de yatırımcılarla görüşmesi sonrasında Fitch tarafından verilen olumlu yönde mesajlar piyasaları rahatlatmıştı.

Enflasyon tarafında geri çekilme beklentileri, TL mevduatlara olan ilginin artması ve rezervlerde düzelme emareleri ile S&P, Türkiye'nin kredi notunu yukarı yönlü revize etti, ileriye dönük projeksiyonlar adına da olumlu mesajlar verdi. Bu durumun etkisinin piyasaya kısa vadeli katalist etki yaratmasını bekliyoruz.

Enflasyon gelişmeleri ardından gözler Perşembe günü yılın ikinci Enflasyon Raporu'na çevrildi. I. Raporda %36 olarak belirlenen yıl sonu enflasyonun bu raporda kısmi de olsa yukarı yönlü revize edilmesini bekliyoruz.

TCMB, geçtiğimiz ay faizde değişikliğe gitmedi. Veri odaklı olunsa da beklenti kaynaklı olarak %50 olan politika faizinin zirve olduğunu ve bu kapsamda Merkez Bankası'ndan Mayıs ayında faiz değişikliği ön görmüyoruz.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Siparişleriniz sadece "1 saat" içerisinde hesabınızda.

Siparişlerinizin gönderimi, aynı gün içerisinde yapılır.

256-bit şifreleme ve 3D Secure ile güvenli ödeme.

Ürünlerimizin tümü sertifikalı ve orijinaldir.