Tüm Alışverişlerinizde Kargo Bedava.

Sepetiniz Boş

Görünüşe göre henüz seçim yapmamışsınAlışverişe Başla

ürün bulundu.

Altın ve Dolara yön veren güncel finans haberlerini kaçırma...

BİST100 endeksi, kısa vadede 11.000 seviyesini aşamamasının ardından yaklaşık son 1 haftadır kar realizasyonları ile karşı karşıya kaldı.

BİST100 endeksinde geçtiğimiz haftanın son işlem gününde YKBNK'nın satışına ilişkin olarak oluşan söylentiler endeksi baskılamıştı. Böylelikle BİST100 endeksi geçtiğimiz haftayı %2,6 değer kaybı ile tamamlamış oldu. 22 g HO’nun geçtiği 10.450 seviyesinin destek haline gelmesi ile kısa vadede 10.450 seviyesinin altı, satış baskısını artırabilir. 10.550 direncinin aşılması trendin tekrar yukarı dönmesini bekliyoruz.

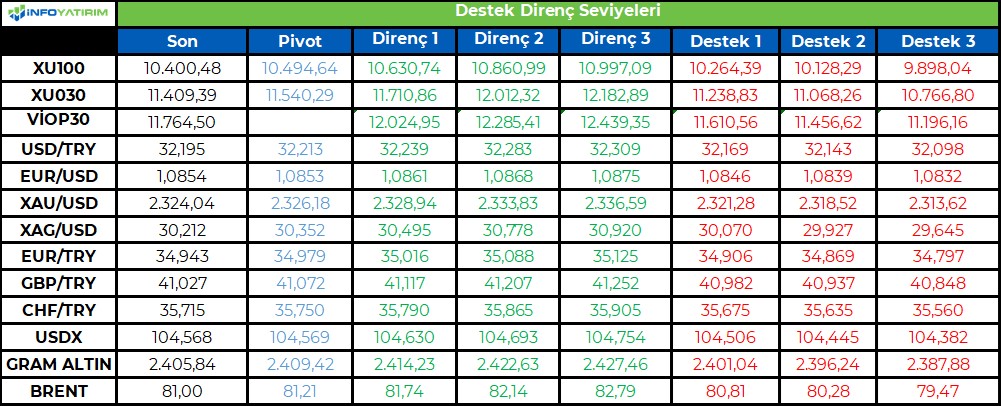

BİST100 endeksinde TL bazında 10.495 seviyesini pivot, 10.630 - 10.860 - 11.000 seviyelerini direnç, 10.265 - 10.130 - 9.890 seviyelerini destek seviyeleri olacak takip edeceğiz.

Dolar bazında ise 329,6 - 336,8 - 341,0 seviyeleri direnç, 318,3 - 314,0 - 306,9 seviyeleri destek olarak izlenecek.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Rapor ektedir.

İnfo Yatırım Menkul Değerler A.Ş.

www.infoyatirim.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

TÜİK Mayıs ayı enflasyon rakamlarını saat 10.00’da açıklayacak. Hatırlanacağı gibi önceki ay enflasyon %3,18 oranında artış göstermiş ve böylece yıllık enflasyon %69,8 seviyesine yükselmişti. Bloomberg anketine göre Mayıs ayında enflasyonun aylık bazda %3,0, yıllık bazda ise %74.8 artması bekleniyor. Hem TCMB hem de piyasalar enflasyonun Mayıs ayında zirveyi göreceğini sonrasında ise yönünü aşağı çevireceğini tahmin ediyor. Bu kapsamda TCMB Başkanı Karahan son Enflasyon Raporu sunumunda zirveyi %75-76 olarak gördüklerini belirtmişti. Merkez Bankası’nın yılsonu tahmini ise %38 seviyesinde bulunuyor. Öte yandan bugün aynı zamanda Mayıs ayı Türkiye PMI imalat endeksini de takip edeceğiz. Mevcut durumda endeks büyümeyi daralmadan ayıran 50 seviyesinin altında seyrediyor. Geçen hafta açıklanan ve PMI ile benzer bir gösterge olan reel kesim güven endeksinin geri çekilmesi 50 seviyesinin altında kalınma ihtimalinin yüksek olduğuna işaret ediyor. Benzer şekilde ABD ve Euro Bölgesi’nde de nihai PMI imalat endeksleri açıklanacak. ABD’de ayrıca ISM imalat endeksi de günün öne çıkan verileri arasında yer alıyor.

ÜNLÜ Menkul

unlumenkul.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

BIST 100 Endeksi geçtiğimiz hafta 10.300-10.700 bandında düzeltme içerisinde bir seyir izledi. Endeks Cuma günü 10.700 direncinin üzerine yönelim ile görünümünü olumlu hale getirme çabası gösterse de, gelen satışlarla birlikte 10.400 desteğinin altını test etti. Endeks Cuma günü %0,8 düşüşle 10.400 seviyesinde kapanış gerçekleştirdi. Bankacılık endeksi ise günü yataya yakın seyirle 15.062’de tamamladı. Endekste bugün de dalgalı bir seyir yaşanabilir. 10.500 ilk planda direnç haline geldi. Bu seviyenin üzeri kısa vadeli görünümün olumluya dönmesi ve dip oluşumunun gerçekleşmesi için takip edilebilir. 10.400’ün altında ise 10.300 ilk planda destek seviyesidir. 10.400’ün altında geri çekilme riski devam edebileceğinden temkinli olmakta fayda bulunuyor. Diğer yandan kaynaklara dayandırılan habere göre; yasadışı para akışını engellemeye yönelik hamlelerinin ardından Türkiye’nin FATF’in gri listesinden çıkmaya çok yakın olduğu belirtiliyor. FATF’nin kararının 28 Haziran’da gelmesi bekleniyor. Endekste düzeltme hareketinin geri kalması ile önümüzdeki dönemde karara yönelik beklentiler daha ön plana çıkabilir. TÜİK verilerine göre; Türkiye ekonomisi ilk çeyrekte hanehalkı tüketimi etkisiyle yıllık bazda %5,7 oranında büyüdü. Yılın ilk çeyreğinde çeyreklik büyüme ise %2,4 olarak gerçekleşti. Net ihracatın da uzun süre sonra pozitif etkisi görüldü. Yurtdışı gelişmelere baktığımızda; ABD’de Nisan ayı kişisel tüketim harcamaları enflasyonu (PCE) beklentilere paralel açıklandı. Manşet yıllık PCE %2,7, çekirdek PCE %2,8’de değişim göstermedi. Fed üyelerinin son dönemde sıkılaştırma ihtimalinden bahsetmesi ile şahinvari açıklamalar yaptığını gözlemlemekteyiz. Önümüzdeki dönemde enflasyon ve istihdam verilerinin seyri faiz indirim beklentilerinin şekillenmesinde etkili olacaktır. Ekonomik takvimde bugün içeride Mayıs ayı enflasyon verileri öne çıkıyor. Aylık enflasyonun %3 gerçekleşmesi bekleniyor. Buna göre yıllık enflasyon %69,8’den %74,80’e yükseliyor olacak. Hatırlanacağı üzere; TCMB önceki enflasyon raporunda %36 olan 2024 yıl sonu enflasyon tahminini %38’e yükseltmişti. TCMB Başkanı Fatih Karahan Mayıs’ta 25 metreküp bedelsiz doğalgaz kullanımı düzenlemesinin sona ermesinin, aylık enflasyonu 0,7 puan yukarı yönlü etkileyeceğini ve olumsuz baz etkisiyle enflasyonun Mayıs’ta zirveye ulaşacağını açıkladı. Fatih Karahan enflasyonda Mayıs’taki zirveyi %75-76 olarak gördüklerini belirtti. Enflasyonda belirgin ve kalıcı bir bozulma öngörülmesi durumunda ise, para politikası duruşlarını sıkılaştıracaklarını, enflasyon görünümünde bozulma olması halinde ek sıkılaşma yapmaya hazır olduklarını ifade ediyor. Haftanın ajandasında; Perşembe günü ECB’nin faiz kararı, Cuma günü ABD’de tarım dışı istihdamı ön planda olacak. ECB Başkanı Lagarde ve diğer üyeler Haziran’da faiz indiriminin gerçekleşmesinin yüksek ihtimal olduğunu açıklamıştı. ECB’nin faiz oranlarında indirime gitmesi bekleniyor. Buna göre; refinansman faiz oranının %4,50’ten %4,25’e düşürülmesi öngörülüyor.

BIST 100 Endeksi direnç seviyelerinde güç kaybına uğrarken, zayıf bir kapanış gerçekleştirdi. Endekste haftaya yataya yakın bir başlangıç bekliyoruz. Endekste gün içerisinde volatil seyir görebiliriz. 10.500 ilk planda direnç konumunda iken, bu seviyenin üzeri kısa vadeli görünümün olumlu hale gelmesi için takip edilebilir. 10.400’ün altında ise 10.300 destek olarak izlenebilir. 10.400’ün altında aşağı yönlü risklere karşı temkinli olmakta fayda bulunuyor. Diğer yandan ABD borsaları Cuma günü karışık bir seyir izlerken, bu sabah ABD vadeli endeks kontratları hafif artıda işlem görüyor. Asya borsaları ise Çin hariç düşüş gösteriyor.

İçeride tahvil-bono faizleri Cuma günü geri çekildi. Gösterge tahvil faizi %41,78’den %41,61, 10 yıllık tahvil faizi %28,06’dan %27,62 seviyesine geriledi. ABD vadeli tahvil faizleri geçen hafta karışık bir seyir izledi. Gösterge tahvil faizinde %42,00, 10 yıllık tahvilde %28,00 destek seviyeleri olarak takip edilebilir. Hazine ve Maliye Bakanlığı, Haziran-Ağustos döneminde 373,1 milyar liralık iç borç servisine karşılık 637,3 milyar liralık iç borçlanma planlıyor. Son dönemde yabancıların DİBS piyasasına giriş gerçekleştirdiğini belirtelim. Türkiye’nin 5 yıllık CDS risk primi son yılların en düşük seviyelerinde görünüm sergiliyor. Son durumda 257 seviyesine geriledi.

EUR/USD; ECB’nin Haziran’da faiz indirim yanlısı açıklamalarda bulunması ve Fed’in toplantı tutanaklarında üyelerin faiz artırım ihtimaline yönelik görüş bildirmesi ile 1,08 desteğinin altını test etmişti. ABD büyüme verisinin aşağı yönlü revize edilmesi ise doların hafif güç kaybetmesine neden oldu. Buna paralel EUR/USD yukarı yönlü tepki ile yeniden 1,08’in üzerine yükselerek, 1,08-1,09 bandına geri döndü. Diğer yandan ABD enflasyon verileri sonrasında parite belirgin bir değişim göstermedi. Paritede 1,08 kısa vadeli yükselen trend desteğine işaret ettiğinden bu seviyenin üzerinde kalınması önemli. 1,09 seviyesi ise direnç olarak geçerli. Dolar kuru son haftalarda 32,20 civarında hareket sergilerken, bu seviyenin altında kalıcı olmakta zorlanıyor. 32,20’nin üzerinde yeniden yukarı tepki gösteriyor. Kurda 32,30 ve 32,40 direnç seviyeleridir. 32,00 seviyesi ana destek olarak izlenebilir. 32,00 aynı zamanda psikolojik desteğe işaret ettiğinden bu seviyenin altına yönelim TL’de toparlanmanın ileri taşınması açısından öne çıkıyor.

Petrol fiyatları zayıf seyrine devam ediyor. Brent petrolde 80,40 dolar destek, 83,50 dolar ise direnç seviyesidir. Altın ons fiyatları kısa vadede destek bulma çabasına devam ediyor. 2325 dolar ilk planda destek olarak takip edilebilir. 2325 dolar desteğinin üzerinde altın onsta kısa vadeli dip oluşumundan bahsedebiliriz. 2350 doların üzerinde güçlenen kısa vadeli görünüm ile birlikte 2370 ve 2385 dolar dirençlerine doğru yükselişin devamını görebiliriz. 2325 doların altında ise 2300 dolar sonraki destek seviyesidir. Gram altın 2400 TL desteğinin üzerindeki hareketine devam ediyor. 2400 TL desteği kısa vadeli görünüm ve dip oluşumu için takip edilebilir. 2450 TL’nin üzerinde 2480 TL ise ilk planda hedef direnç seviyesidir.

BIST 100 Endeksi’nde 10.300 seviyesi destek olarak izlenebilir. Ağırlıklı olarak tahvil-bono ile Eurobond yatırımı yaparak belli oranda hisse senedi riski almayı isteyen yatırımcılar ise bu dönemde değişken fonları tercih edebilir.

QNB Finansinvest

https://www.qnbfi.com/

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Endeks & Kur & Hisse teknik analiz bülteni, alım satım için uygun seviyeler, kısa ve orta vadeli son pozisyonlarımız, en çok açığa satılan hisseler ve tarihsel açığa satış bilgileri, bugün endeksten pozitif anlamda ayrışmasını beklediğimiz hisseler

Detaylı bilgi almak, İş Yatırım’ın güncel raporlarına ulaşmak için aşağıdaki linki kullanabilirsiniz.

https://arastirma.isyatirim.com.tr/2024/06/02/teknik-bulten-03-06-2024/

İş Yatırım Menkul Değerler A.Ş.

www.isyatirim.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Borsa’da Düzeltme Başladı: Endeks Dışı hisselerde zayıflık artıyor

Borsa endeksi geçen hafta %2.59 düşüş kaydetti ve kritik destek seviyesi olan 10400 seviyelerinde negatif

bir eğilim ile haftayı tamamladı. İletişim ve Sigorta hisseleri endekse destek verirken, Bankacılık endeksi

%0.04 düşüş ile yatay bir kapanış gerçekleştirdi. Genel olarak endekslerin çoğu baskılı bir haftayı geride

bıraktı diyebiliriz. Kimya sektörü ağırlığı bakımından endeks üzerinde önemli bir baskı unsuru oldu.

21 Mayıs tarihinde endeksin 11088 gördüğü gün oluşan rekor 215 milyar TL işlem hacmi, piyasada

satıcıların geldiğini gösteriyor. Bu tarihten itibaren bakıldığında 8 seans gününde BIST100’deki düşüş %6.2

oldu. Bu etkili bir düşüş.

Büyük resimde piyasalar için genel görüşümüzü olumsuz etkileyecek bir gelişme bulunmuyor. Makro

ekonomik göstergeler beklendiği gibi gelişiyor. TCMB swap hariç rezervleri dört yıl aradan sonra ilk kez

pozitif bölgeye geçti. TL üzerine yabancılardan pozitif raporlar gelmeye ve Türk tahvillerine yabancı girişi

devam ediyor. Türkiye 2024 yılının 1.çeyrek döneminde parasal sıkılaştırmaya rağmen beklentilere paralel

%5.7 büyüdü. Büyümeye en yüksek katkı 5.5 puan ile tüketimden geldi. Tüketimdeki güçlü seyrin, ilerleyen

çeyreklerde azalması beklense de halen enflasyon hedefleri için risk taşıyor. Tüm bunlara bakıldığında TL

ve hisse senedi piyasaları için uzun vadedeki pozitif görüşümüzü ve yıl sonu 400$ hedefimizi koruyoruz.

Borsa

Bununla birlikte açıklanan 3 aylık bilançolarda genel olarak zayıf görünümler alıyoruz. Özellikle sanayi

sektöründe güçlü sonuçlar gelmiyor. Buna paralel olarak sanayi grubunun ilerleyen dönemde zayıf seyirler

göstermesi beklenebilir. Güçlü sonuçlar getiren şirketler, reel olarak cirosunu ve faaliyet karını

yükseltebilen şirketler ve piyasa çarpanı olarak makul sayılacak seviyede işlem gören şirketler pozitif

ayrışmalarını gösterebilir.

Kısa vadede ise dolar bazlı grafiklerde aşağıda birbirine yakın desteklerimiz bulunuyor. 10400, 10000 ve

9800 seviyeleri destek olarak sıralanabilir. Endeksteki kapanış eğiliminin baskılı olması satış baskısının

gelecek hafta da devam edebileceğini gösteriyor. Kısa vadede bir miktar aşağı yönlü bir süreç görebiliriz.

Piyasa değeri küçük ve BIST100 dışı hisselerde hem hacmin dar olması hem de zayıf bilançolarla birlikte

aşağı yönlü hareketler sert olmakta. Bu durum, bu hisselere yapılan yatırımların endeksten daha fazla

değer kaybı yaratmasına neden oluyor. Bu hisselerde açıklanan sonuçlara göre güçlü sonuçlar açıklayan

şirketlerde yoğunlaşmakta fayda var. Ayrıca portföyün toplamı içerisinde küçük ölçekli şirketlere sınırlı

oranda yer vermek her zaman sağlıklıdır.

Tuncay Turşucu Araştırma ve Danışmanlık A.Ş.

[email protected]

www.tuncaytursucu.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GSYH 1. çeyrekte yıllık %5,7 büyürken, çeyreksel büyüme de %2,4 oldu. TÜİK GSYH büyümesinin 1. çeyrekte yıllık %5,7 olduğunu açıklarken, bu rakam %5,5'lik medyan piyasa beklentisi ile kabaca uyumlu olsa da bizim %6,6'lık tahminimizin altında kaldı. Bu rakamla 12-aylık birikimli GSYH büyümesi de %4,5'ten %4,9'a yükselmiş oldu. Mevsim ve takvim etkilerinden arındırılmış GSYH'deki çeyreklik büyüme ise %2,4 seviyesinde gerçekleşerek (4Ç23: %1,4) büyümedeki ivmelenmenin daha da güçlendiğine işaret etti.

Gedik Yatırım Menkul Değerler A.Ş.

www.gedik.com

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Yurt içinde büyüme verisi ön plana çıkarken küresel piyasalarda, Almanya ve Euro Bölgesi’nde enflasyon ile ABD’de büyüme ve Bej Kitap (Beige Book)" raporu takip edildi.

Almanya'da tüketici fiyat endeksi, Mayıs ayında aylık %0,1 artarken, Nisan ayında %2,2 olan yıllık enflasyon Mayıs ayında %2,4 oldu. Euro Bölgesi’nde tüketici fiyat endeksi, Mayıs ayında aylık %0,2 artış gösterirken Nisan ayında %2,4 olan yıllık enflasyon, Mayıs ayında %2,6’ya yükseldi. ABD ekonomisi, 2024 yılının ilk çeyreğinde yıllık bazda %1,3 büyüyerek önceki %1,6'lık tahminin altında kaldı. ABD Merkez Bankası’nın (Fed), Amerikan ekonomisindeki duruma ilişkin değerlendirmelerin yer aldığı "Bej Kitap" raporunda, ulusal ekonomik aktivitenin nisan başından mayıs ortasına kadar genişlemeye devam ettiği, ancak koşulların sektörlere ve bölgelere göre değişiklik gösterdiği, genel görünümün biraz daha kötümserleştiği belirtildi. Raporda, sıkı kredi standartları ve yüksek faiz oranlarının kredi büyümesini kısıtlamaya devam ettiği aktarıldı. Küresel piyasalar hafta genelinde satıcılı seyretti.

Türkiye ekonomisi, 2024 yılının ilk çeyreğinde tüketimin etkisiyle bir önceki yılın aynı dönemine göre %5,7 büyüdü. Ekonomi, bir önceki çeyreğe göre ise %2,4 büyüme gösterdi. Haftaya pozitif başlamasına rağmen hafta genelinde satış ağırlıklı bir seyir izleyen BİST100 Endeksi, %2,59 kayıpla 10.400,48 puandan haftayı tamamladı. 32,20’li seviyelerden haftaya başlayan Dolar/TL, hafta içinde 31,70 sınırının altına kadar indi. 34,95 sınırında haftaya başlayan Euro/TL ise 34,49-35,44 aralığında hareket etti.

Yurt dışı yerleşik yatırımcılar, 17-24 Mayıs haftasında yurt dışı yerleşik yatırımcılar, reel olarak (fiyat ve kur etkisinden arındırılmış) 27,9 milyon dolar hisse senedi satışı, 1.570,3 milyon dolar Devlet İç Borçlanma Senedi (DİBS-Kesin Alım) alımı ve 10,7 milyon dolar Özel Sektör Tahvil alımı gerçekleştirdi. Aynı haftada yurt içinde yerleşik gerçek kişilerin döviz mevduatı 2.152 milyon dolar azalarak 103.850 milyon dolara gerilerken, tüzel kişilerin döviz mevduatı 712 milyon dolar artarak 66.752 milyon dolara yükseldi. Kur korumalı mevduat (KKM) hesapları 371 milyon dolar azalarak 67.857 milyon dolar (2.161 milyar TL) olarak gerçekleşti. Türkiye’nin dolar bazlı 5 yıl vadeli CDS oranı 250’li seviyelere kadar geriledi.

Uzun Vadede Ne Bekliyoruz…

TCMB, 19 Ocak’taki 2023 yılının ilk toplantısında politika faizini değiştirmeyerek %9 seviyesinde tutarken, 23 Şubat toplantısında 50 baz puan indirerek %8,50 seviyesine çekti. 23 Mart, 27 Nisan ve 25 Mayıs tarihli toplantılarında ise politika faizini değiştirmeyerek %8,50 seviyesinde sabit bıraktı. Merkez Bankası, 22 Haziran’da 650 baz puan, 20 Temmuz’da 250 baz puan, 24 Ağustos’ta 750 baz puan, 21 Eylül’de 500, 26 Ekim’de 500, 23 Kasım’da 500 baz puan ve 21 Aralık tarihli toplantısında 250 baz puan artırarak politika faizini %42,50 seviyesine çıkardı. TCMB, 2024 yılının ilk toplantısında politika faizini 250 baz puan artırarak %45,00 seviyesine yükseltirken, 22 Şubat tarihli toplantısında politika faizini değiştirmeyerek %45,00 seviyesinde sabit bıraktı. Merkez Bankası, 21 Mart tarihli toplantısında politika faizini 500 baz puan artırarak %50 seviyesine yükseltti. TCMB, 25 Nisan ve 23 Mayıs tarihli toplantılarında ise politika faizini değiştirmeyerek %50 seviyesinde sabit bıraktı.

Nisan ayında %3,18 artan TÜFE’nin Mayıs 2024 tarihli TCMB piyasa katılımcıları anketine göre; Mayıs ayında %3,04, Haziran ayında %2,56, 2024 yılı sonunda %43,64 ve 12 ay sonrasında %33,21 artması beklenmektedir. Yine aynı ankette Dolar/TL’nin 2024 sonunda 38,78 ve 12 ay sonrasında ise 41,80 olması öngörülmektedir. Cari dengenin 2024 sonunda 30,5 milyar dolar, 2025 yılında ise 28,7 milyar dolar açık vermesi beklenmektedir. GSYH büyümesinin 2024 ve 2025’te sırasıyla %3,3 ve %3,7 olacağı öngörülmektedir. TCMB haftalık repo faizinin cari ay sonunda %50,00, 3 ay sonrasında %50,00 ve 12 ay sonrasında ise %37,11 olması beklenmektedir.

Raporun devamı ve detaylı analizler için tıklayınız.

https://www.bmd.com.tr/application/files/5117/1716/8631/Haftalik_Bulten_31.05.2024.pdf

BMD Araştırma

Bizim Menkul Değerler A.Ş.

bmd.com.tr

***

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.Yatırım danışmanlığı hizmeti ; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır.Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabılır.Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Siparişleriniz sadece "1 saat" içerisinde hesabınızda.

Siparişlerinizin gönderimi, aynı gün içerisinde yapılır.

256-bit şifreleme ve 3D Secure ile güvenli ödeme.

Ürünlerimizin tümü sertifikalı ve orijinaldir.